3D打印行业分析报告:3D打印引领消费电子创新

时间:2023-10-07 17:04 来源:东方证券 作者:admin 阅读:次

1.1 3D 打印潜力凸显,应用领域逐步拓展

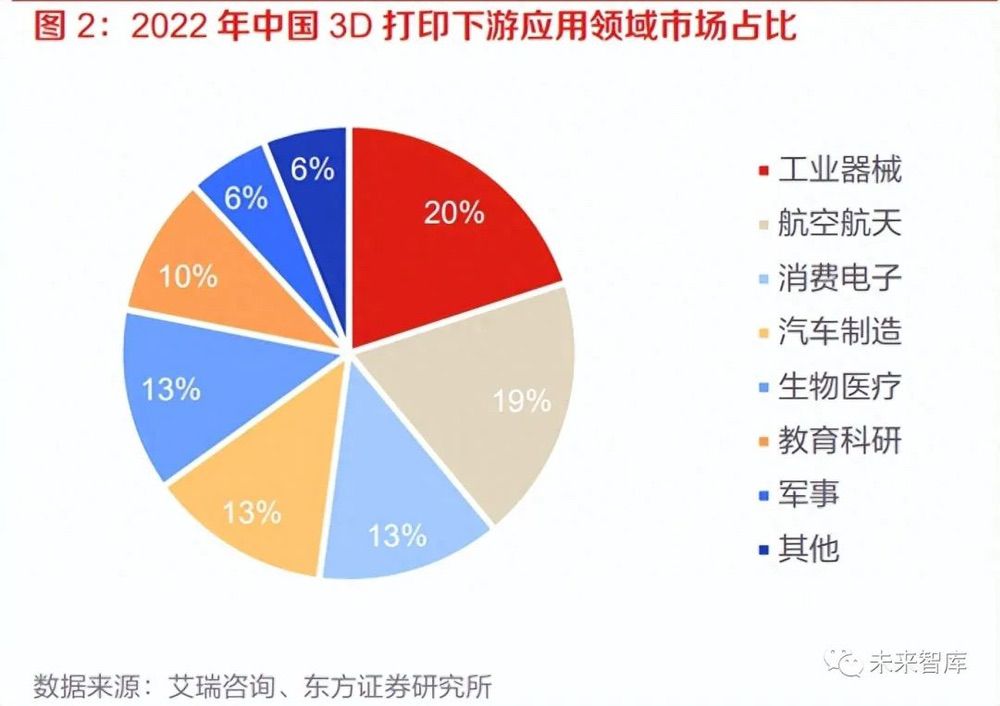

3D 打印广泛应用于各个领域,消费电子渗透加速。激光 3D 打印技术也叫增材制造技术,是一 种集光学、材料、机械和自动化控制于一体的先进制造技术。现阶段,3D 打印主要应用于工业器 械、航空航天、汽车制造等领域,以制造业和医疗领域应用最为广泛;2022 年中国消费电子产值 占比为 13%,排名第三。23 年 7 月 12 日发布的荣耀 MagicV2 是全球首款采用钛合金铰链的折叠 旗舰机,铰链的轴盖部分首次采用钛合金 3D 打印工艺,激光 3D 打印技术进一步渗透至消费电子 领域,有望带来广阔的成长空间。

3D 打印市场规模高速增长。根据 Wohlers Associates 统计数据,2022 年全球 3D 打印制造产品 和服务的收入达到 180 亿美元左右,同比增长了 18%,3D 打印行业已经连续 25 年保持两位数的 增长趋势。据媒体报道,苹果正在积极采用 3D 打印技术,预计 2023 新款 Apple Watch Ultra 的 部分钛金属机构件或将采用 3D 打印技术。3D 打印的运用能够改善公司的生产时间并降低生产成 本,提升公司的 ESG 指标。

1.2 3D 打印在消费电子领域优势显著

下游产品制造成本有效降低,效率提高。3D 打印无需模具和机械加工,可以直接将设计稿转化为 实体,高效制造出可供测试与评估的产品模型,简化生产过程,降低传统制造过程中所耗费的时 间成本和生产装配成本,推进后续开发与创新。同时,增材制造被视为无人值守的制造过程,需 要的人力成本也较少,并且一次成型,减少废材,提高材料利用率,也有助于减少用料成本。我 们预计应用 3D 打印技术之后,消费电子行业制造成本将会得到显著降低。

3D 打印钛合金材料在折叠手机中崭露头角,实现轻量化设计。目前电子产品金属结构件一般 以不锈钢和铝合金为主,前者重量不占优,后者硬度一般。钛合金虽然同时具备硬度和重量优势, 但加工难度大,良率低。而 3D 打印工艺能有效地解决钛合金材料成型的问题与技术量产痛点, 提升手机产品的整体体验感。据数码博主测量,此前最轻薄的折叠屏手机华为 MateX3(素皮版)的厚度、重量为 11.91mm、244.19g;而应用 3D 打印技术的荣耀 MagicV2(雅黑素皮版)的厚 度、重量则为 10.54mm、235.60g,在产品轻量化上实现了巨大的突破。在 3D 打印的加持下, 折叠屏手机高端市场将会进一步发展。 消费者需求得到个性化满足。3D 打印技术为消费电子产品的外观设计带来了更大的创新性与自由 度,打破了传统制造的限制。随着消费电子产品的个性化需求日益增加,更多消费者希望可以根 据自身的喜好与需求对产品进行定制。通过 3D 打印,消费者可以选择不同的外观、材质、功能 来定制电子产品,提供更好的用户体验。

钛合金轴盖是目前折叠屏结构件中最昂贵的模块,下游迭代创新催化上游 3D 打印发展。随着 3D 打印钛合金技术的应用,折叠屏重量、厚度等硬件层面的核心问题被逐步解决,折叠屏手机市场 空间广阔。据媒体报道,目前钛合金轴盖的材料成本 30 元左右,3D 打印加工成本在 200-300 元 之间,是目前折叠屏结构件中最昂贵的模块。若 3D 打印渗透率达到 100%,根据 CINNO Research,2022年中国折叠屏手机销量为283万部,如果按单机钛合金轴盖价值量300元计算, 则对应 3D 打印市场规模约为 8.5 亿元。伴随折叠屏手机市场扩大,3D 打印需求快速增长,市场 进一步受益。

2 国内 3D 打印市场高增,激光器行业迎来机遇

2.1 欧美企业主导全球 3D 打印市场

全球增材制造产业现状:欧美领先,亚洲地区迎头赶上。目前全球增材制造产业已初具规模,欧 美等发达国家处于领先地位,而中日俄等亚洲各国正迎头赶上。根据铂力特招股书,美国已将增 材制造上升为国家战略,并引领技术创新和产业化;欧盟及其成员国则专注于金属增材制造技 术,处于世界前沿;俄罗斯凭借在激光领域的技术优势积极开展激光增材制造技术的研究和应 用;日本全力振兴增材制造产业,借助这项技术重塑其制造业的国际竞争力;中国将 3D 打印列 为“中国制造 2025”发展重点,不断突破增材制造领域关键技术,相关产业规模迅速扩大,逐渐 步入国际前列。

欧美为 3D 打印产业领头羊,国内厂商正奋力追赶。3D 打印产业起源于美国和德国, 3D 打印技 术主要在航空航天、医疗等对成本敏感度较低的领域得到广泛应用,海外技术一直处于领先地位。 目前,美国和德国成为3D打印产业的领头羊。而在中国,虽然拥有铂力特、华曙高科、鑫精合、 易加三维、汉邦科技等规模较大的设备制造商,但从整体规模、发展历史以及产业领域覆盖等维 度来看,与外资企业仍存在一定差距。然而,中国的 3D 打印产业也在不断发展壮大,为赶超国 际领先水平持续努力。

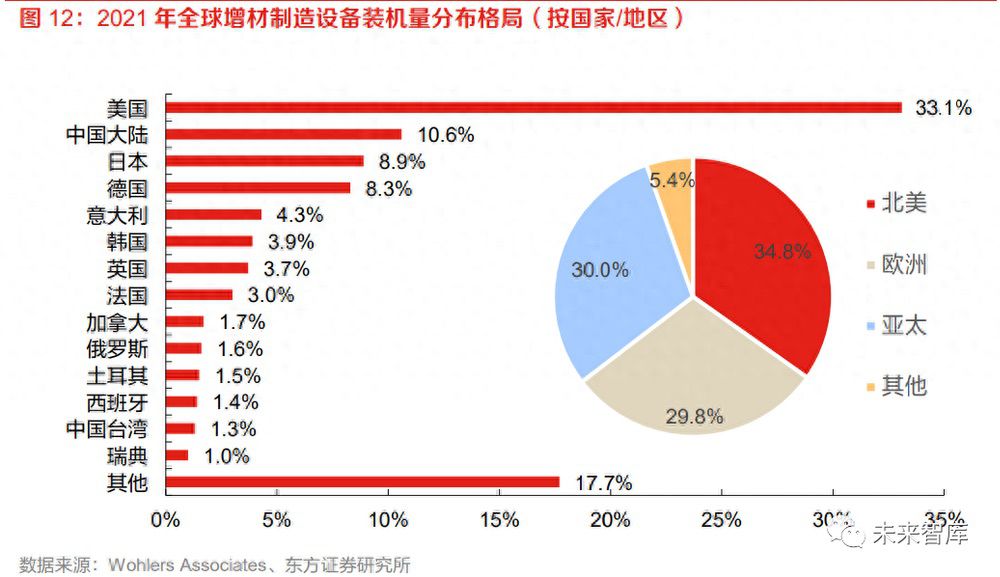

美国主导 3D 打印设备市场,中国崭露头角。来自 Wohlers Associates 的数据显示,截至 2021 年,当前全球 3D 打印市场主要集中在北美、欧洲和亚太地区,三个地区的 3D 设备装机量合计占 全球的 95%。其中,美国是全球增材制造市场的主导者,2021 年其设备安装量占比达 33%,而 欧洲和亚太地区的增材制造设备安装量均约占比 30%。 在累计装机量方面,美国、中国、日本和 德国四个国家名列前茅。

国内增材制造设备需求崛起,供给受外资垄断。观察全球增材制造设备市场,就需求而言,2021 年我国的增材制造设备装机量占比为 11%,位列全球第二,仅次于美国。然而,从供给角度看, 全球 3D 打印系统市场相对分散,前五大企业的市场份额(CR5)仅为 41%,且这些龙头企业均 由外资掌控。总体而言,我国增材制造设备市场发展势头良好,但外资厂商仍占主导地位,实力 较为雄厚,垄断了主要市场份额。

全球 3D 打印 TOP25 企业:中美龙头占比达 40%。数据提供商 Xignite 于 2021 年公布的全球 3D 打印 Top25 企业排名显示,泰国 Cal-Comp Electronics、日本 Mitsubishi Paper Mills 和美国 3DSystems 分列前三,而中国大陆及港澳台地区有 5 家企业进入榜单,分别是西安铂力特、永盛新 材料、实威国际、武汉金运激光与力新国际。全球 3D 打印龙头企业主要集中在中国和美国,二 者进入 Top25 企业数量占比达 40%,显示中国和美国 3D 打印行业处于全球领先地位。其他区域 的 3D 打印企业较少,主要分布在欧洲和亚洲其他国家。

3D 打印行业垄断寡头尚未出现,国产设备制造商或实现弯道超车。全球 3D 打印设备市场按打印 材料可分为非金属和金属打印设备。非金属打印设备涵盖工业级和消费级/桌面级,而金属打印设 备则主要用于工业级应用,主要供应商有美国 3D Systems、德国 EOS、中国铂力特及华曙高科 等。2022 年 5 月,铂力特发布 12 激光 SLM 设备 BLT-S1000,可实现超大尺寸零件一体成形, 解决了大尺寸零件无法一体成形或加工后内部性能达不到应用标准等生产痛点;2022 年 10 月, 华曙高科发布多款面向产业化用户的大型多激光金属高效增材制造系统,使其在售型号达 12 种, 截至 2022 年底,其金属 3D 打印设备全球销量超 400 台,在国际上成为 SLM 技术开发的知名企 业。

2.2 国内 3D 打印迅速发展,激光器厂商势头强劲

京津冀、长三角、珠三角等地引领 3D 打印产业发展。我国的 3D 打印产业主要分布在京津冀地 区、长三角地区、珠三角地区和中西部地区。2012 年到 2022 年 7 月 3 日这十年期间,我国 3D 打印相关企业注册量达 7.9 万家。3D 打印相关企业注册量前五的省市为广东省、江苏省、山东省、 浙江省、陕西省。其中广东省的注册量位列第一,为 1.9 万家,占比 24%;江苏省、山东省的注 册量均为 0.6 万家,占比 7%;浙江省、陕西省的注册量均为 0.5 万家,占比 6%。

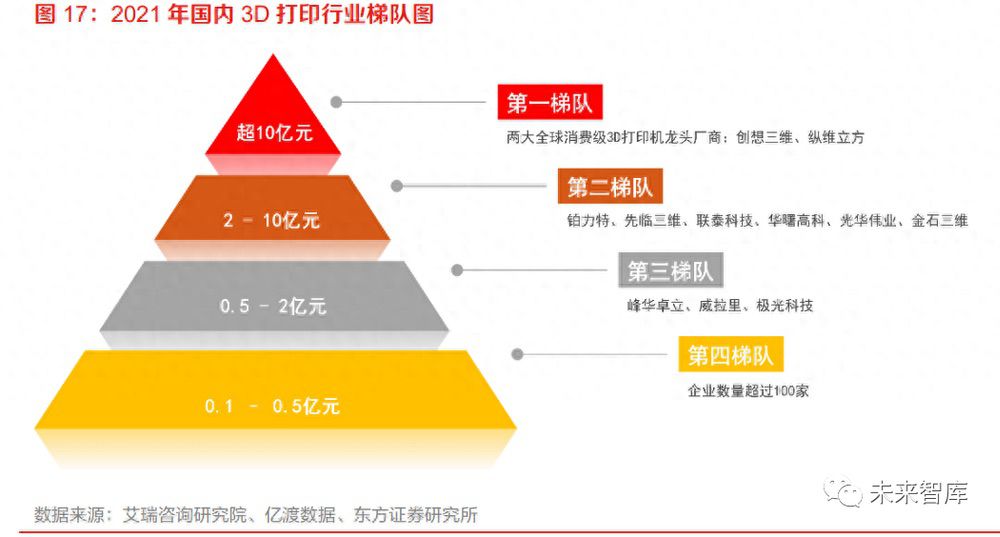

增材制造市场正处上升期,新玩家陆续进入,企业间营收差距较小。根据艾瑞咨询及亿渡数据的 最新统计,截至 2021 年,国内已有 22 家以增材制造为主营业务的上市公司,同年实现业务收入 过亿元的 3D 打印相关企业达到 50 家,这些企业全年总营收约为 110 亿元人民币;2021 年,营 收过亿元的国内相关企业数量为 32 家,与 2020 年相比,同比增长达 56%。然而需要注意的是, 尽管行业内头部企业与第二、第三梯队企业在营收方面的差距不大,但随着近年来行业政策和标 准的不断出台,这也刺激了新的玩家陆续进入市场。当前,竞争格局变得不明朗,未来存在较大 的不确定性。

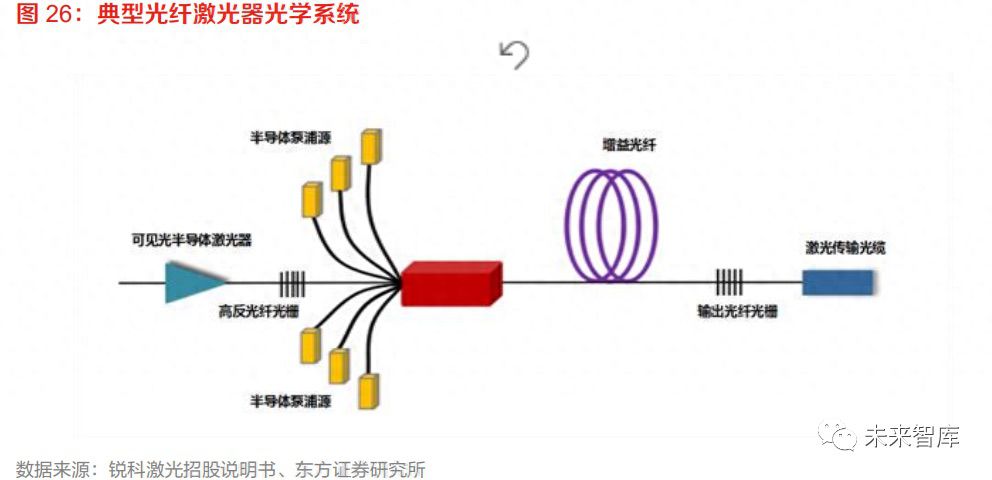

中国激光器市场呈多元竞争态势,国产替代势头强劲。金属 3D 打印设备的核心零部件为光学设 备,包括光纤激光器和激光扫描振镜,约占整体设备成本的 20-40%。中国激光器制造企业近年 来在技术研发和产能建设等方面取得显著进步。锐科激光、大族激光、杰普特、光韵达等企业不 断创新推出高功率、高效率、高稳定性的激光器产品,满足行业对高质量激光源的需求。截至 2021 年,锐科激光和创鑫激光市场份额分别占据 27%和 18%,进一步缩小与海外龙头 IPG 的差 距。此外,铂力特已尝试采用国产激光器研发制造新设备,正处于产品性能验证和调试阶段。总 体来看,激光器具有较大的国产替代空间,国内厂商具备实力并已着手进行国产替代进程。

3 投资分析

3.1 铂力特:金属增材制造龙头

专注金属增材制造,构建完整金属 3D 打印产业生态链。铂力特深耕于工业级金属增材制造(3D 打印)行业,是一家国家级的高新技术企业,多年来致力于为客户提供金属增材制造全套解决方 案。公司的主营业务涵盖金属 3D 打印设备的研发及生产、金属 3D 打印定制化产品服务、金属 3D 打印原材料的研发及生产、金属 3D 打印结构优化设计开发及工艺技术服务(含金属 3D 打印 定制化工程软件的开发等)。经过数年的积累,公司已经成功构建了较为完整的金属 3D 打印产 业生态链,建立了独立的研发机构与研发团队,整体技术实力在国内外金属增材制造领域处于领 先地位。

3D打印全方位发力,树立增材制造行业标杆。在装备研制方面,公司对硬件结构、控制系统进行 优化调整,并前瞻性组织软件研发团队;在增材制造专用粉末原材料方面,截至2022年,公司已 完成 10 条增材制造专用高品质金属粉末生产线建设,成功开发多种高品质钛合金球形粉末及高温 合金粉末材料;在增材制造工艺技术方面,不断研发新型高温合金、钛合金等打印工艺、以及大 尺寸复杂结构精密成形、损伤件的快速高性能修复、超大尺寸构件的高效成形,深耕细作,进一 步提升工艺实力。

3.2 华曙高科:推动全球 SLM、SLS 设备产业化

销售规模位居全球前列,我国增材制造龙头企业之一。华曙高科自成立以来,专注于工业级增材 制造设备的研发、生产与销售环节,为全球客户提供金属(SLM)增材制造设备和高分子(SLS) 增材制造设备,并同时提供 3D 打印材料、工艺及服务。是国内唯一一家加载全部自主开发增材 制造工业软件、控制系统,并实现 SLM 设备和 SLS 设备产业化量产销售的企业。

深耕 3D 打印领域,拥有行业领先技术。华曙高科的核心产品为具有自主知识产权和应用核心技 术的金属 3D 打印设备和高分子 3D 打印设备,同时向客户提供自主研制的 3D 打印高分子粉末材 料。公司的金属 3D 打印设备采用选区激光熔融(SLM)工艺技术,该成形技术可显著缩短产品 研发制造周期,可选择金属材料范围广泛,材料利用率高,设计自由度高。公司自主研发的高分 子 3D 打印设备采用选区激光烧结(SLS)工艺技术,拥有 25 年以上的高分子激光粉末床烧结技 术经验,能够提供高质量、成本低且开源的高分子激光烧结解决方案。

3.3 锐科激光:高端光纤激光器研发、生产和服务供应商

致力于科技创新与研发体系建设,各项技术成果丰硕。锐科激光的业务涵盖光纤激光器及其关键 器件与材料的研发、生产和销售,是国家火炬计划重点高新技术企业。公司致力于为激光制造装 备集成商提供各类光纤激光器产品和应用解决方案,并为客户提供技术研发服务和定制化产品。 通过坚持不懈的技术创新与研发体系建设,公司目前研发的产品广泛应用于医疗、航空航天、传 统制造业、汽车、牙科等领域的新型 3D 打印,不断向高端激光器品牌迈进。

把稳产品质量,针对 3D 打印领域进行产品升级。锐科激光精准把握行业动向,紧跟市场需求, 保持强劲的研发力度,不断研制成功并推出功能更新、质量更优和效率更高的新产品。公司研制 生产的高功率连续光纤激光器系列具有电光转换效率高、光束质量好、能量密度高、调制频率宽、 可靠性强、寿命长、运行免维护等优点,可应用于 3D 打印等领域,满足三维加工的需求;公司 研制生产的直接半导体激光器具有比光纤激光器更高的电光转换效率,输出功率稳定性强、可靠 性高,也可应用于 3D 打印领域。

3.4 大族激光:全球领先的智能制造装备整体解决方案服务商

国内激光装备领军企业,技术实力强悍。大族激光是中国激光装备行业的领军企业,同时也是全 球著名的激光加工设备制造商。主要专注于激光加工设备的研发、制造和销售。凭借坚持不懈的 自主研发,公司成功将“实验室装置”转化为连续稳定工作的激光技术装备,成为世界上为数不 多拥有“紫外激光专利”的企业之一。在充分利用强大的资本和相关技术平台的支持下,公司实 现了从小功率到大型高功率激光技术装备的跨越式发展,并为国内外客户提供全套激光加工解决 方案及相关配套设施。

抓住机会迅速发展,进军 3D 打印市场。2022 年,受到国际局势剧烈动荡、“供给冲击、需求收 缩、预期转弱”三重压力等影响,通用工业激光加工设备市场需求低迷,而大族激光抓住市场收 缩期的空档,不断优化供应链、提高产品生产标准,提升生产效率,降低生产成本,从而提升业 务盈利能力。公司的飞秒双光子激光纳米 3D 打印设备,主要应用于金属及非金属材料的加工环 节,也已实现销售,标志着公司在 3D 打印领域发展的里程碑。

3.5 英诺激光:深耕于微加工领域的激光器生产商

多秒级加工激光器核心技术,具有国际竞争力。英诺激光的主营业务为微加工激光器和定制激光 模组的研发、生产和销售。公司的激光器产品覆盖从红外到深紫外的不同波段,从纳秒到飞秒的 多种脉宽。同时,公司拥有多项在精密光学设计、视觉图像处理、运动控制、光-材料作用机理等 方面自主研发的核心技术,也是全球少数同时具有纳秒、亚纳秒、皮秒、飞秒级微加工激光器核 心技术和生产能力的工业激光器生产厂商之一,获得了多项国内外专利。

销售区域广泛,3D打印供应链地位卓越。在高水平的国际化研发团队、健全的研发体系和自主研 发的核心技术的加持下,英诺激光能够准确把握行业技术前沿,贴近市场应用,保持技术先进性, 提升技术产业化效率。公司产品的销售区域覆盖中国、美国等 20 多个国家或地区,以本公司激光 器产品为核心部件的激光智能装备进入了国内外多家知名企业的供应链,下游领域主要为 3D 打 印、消费电子等行业,并已实现持续收入,在 3D 打印供应链中拥有不俗的地位。

3.6 杰普特:激光加工智能装备小巨人

紧贴客户需求,核心产品应用广泛。杰普特主营业务涵盖激光器的研发、生产和销售,以及研发 主要用于集成电路和半导体光电相关器件精密检测及微加工的智能装备。公司的激光器产品包括 脉冲光纤激光器、连续光纤激光器和固体激光器等。其中,公司自主研发的 MOPA 脉冲光纤激光 器在国内率先实现了批量生产和销售,填补了国内该领域的技术空白。近年来,公司相继开发了 智能光谱检测机、激光调阻机等多款激光/光学智能装备,被广泛应用于激光精密加工、光谱检测、 消费电子产品制造、贴片元器件制造等领域。

核心技术优势凸显,可应用于 3D 打印。杰普特的 MOPA 脉冲光纤激光器产品具备多项突出特点, 包括脉宽可调、频率范围广、响应速度快、首脉冲可用、全温度范围内输出功率波动小、体积小、 噪声低等。同时还具备独立可控的脉冲频率和脉冲宽度,通过调整两个激光参数的组合,能够稳 定输出高峰值功率。公司自主研发的固体激光器可用于光敏树脂固化的 3D 打印应用,MOPA 脉 冲激光器可用于金属粉末 3D 打印。

3.7 光韵达:精密激光+智能控制突破传统

专注激光应用技术,充分发挥各类激光特点,应用于众多行业。光韵达是一家深耕于电子信息产 业的精密激光创新应用商,以精密激光应用技术研究为基础,通过技术创新用精密激光加工手段 取代传统制造工艺,并致力于突破传统制造工艺的局限,实现电子产品的高集成度、小型化和个 性化。通过多年的沉淀与积累,公司目前对各类激光应用技术有比较深入的研究,将光学、计算 机、电子、机械等技术相结合,充分发挥各类激光的特点,其精密激光制造与服务目前主要应用 于电子、机械、医疗、航天等行业。

航空 3D 打印重要供应商,处于行业竞争优势地位。在航空制造与军工产业,光韵达的全资子公 司通宇航空有着十年航空装备制造与管理经验,核心技术研发日趋完善,主营业务涵盖航空零部 件、机加工业务及 3D 打印航空零部件,主要客户为成都飞机工业(集团)有限责任公司,提供的产 品包括多型号机加工及 3D 打印航空零部件。通宇航空毗邻核心客户,是其航空零部件和 3D 打印 供应商,在与成飞集团多年的合作中,公司逐渐成为成飞供应链中不可或缺的一环,是其重要供 应商之一。除此之外,公司的激光和 3D 打印业务也可以应用于众多行业。

3.8 炬光科技:专注光子技术基础科学研发

公司业务多面开花,产品应用领域广泛。炬光科技主要从事研发、生产和销售激光行业上游的高 功率半导体激光元器件、激光光学元器件,目前也正在拓展激光行业中游的光子应用模块和系统 研发、生产和销售。公司不仅服务于固体激光器、光纤激光器生产企业和科研院所,还服务于医 疗美容设备、工业制造设备、光刻机核心部件生产商,同时也为激光雷达整机企业,半导体和平 板显示设备制造商等提供核心元器件及应用解决方案。其核心产品逐步被应用于先进制造、医疗 健康、科学研究、汽车应用、信息技术五大领域。

布局 3D 打印领域,提升核心竞争力。炬光科技以早先制订的经营方针和经营目标为指引,坚持 “产生光子”+“调控光子”+“光子技术应用解决方案”的产品业务战略布局,一方面不断提升 上游核心元器件和原材料研发与精益制造的能力,另一方面积极探索并拓展中游光子应用解决方 案。公司开发的超高速像素控制 3D 打印线光斑系统(Pixeline),能够使打印速度提高至当前点光 源打印速度的上百倍,克服了 3D 打印原有设备制造效率低、成本偏高等问题,有望成为具有突 破性创新的一代 3D 打印技术。

(责任编辑:admin)

最新内容

热点内容

CONTEXT最新市场报告:入

CONTEXT最新市场报告:入 增材制造研究报告:钛粉市

增材制造研究报告:钛粉市 AM Research报告:2024年

AM Research报告:2024年 生物打印前沿:奥地利初创

生物打印前沿:奥地利初创 瑞典初创企业Nobula接受3D

瑞典初创企业Nobula接受3D 到2033年,陶瓷3D打印市场

到2033年,陶瓷3D打印市场 中南大学在增材制

中南大学在增材制 美国应用科学技术

美国应用科学技术 2023年美国3D打印

2023年美国3D打印 浅谈3D打印技术的

浅谈3D打印技术的 据SmarTech评估,

据SmarTech评估, 12位福布斯技术专

12位福布斯技术专